Raport o stabilności systemu finansowego. Czerwiec 2025

System finansowy jest stabilny, a sektor bankowy – stanowiący jego kluczowy element – pozostaje odporny na szoki.

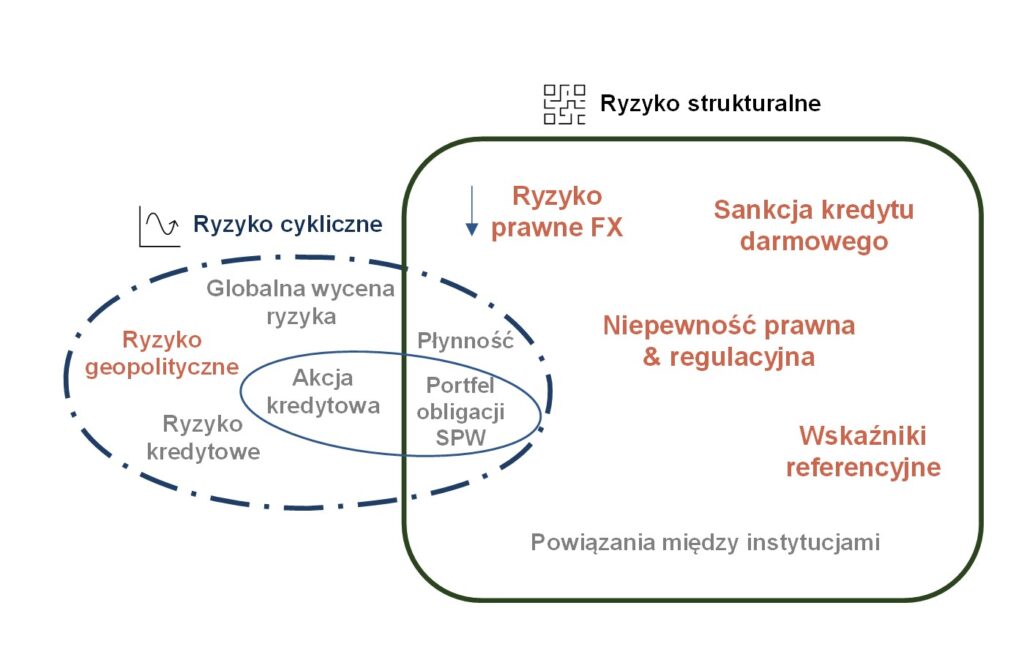

Ryzyko systemowe w krajowym systemie finansowym pozostaje ograniczone. Tradycyjne rodzaje ryzyka w działalności bankowej – kredytowe, płynności, stopy procentowej i walutowe – kształtują się na umiarkowanym, bądź niskim poziomie.

Dzięki nadwyżkom kapitałowym i wysokim zyskom banki zachowują odpowiednią zdolność do pokrycia strat i świadczenia usług finansowych, nawet w pesymistycznych scenariuszach testów warunków skrajnych.

Kluczowe wyzwania dla stabilności finansowej związane są przede wszystkim z ryzykiem prawnym i regulacyjnym. Banki wciąż muszą tworzyć rezerwy związane z portfelem walutowych kredytów mieszkaniowych, ale skala tych kosztów obniża się. Jednocześnie niepewność prawna zaczyna obecnie przesuwać się w kierunku portfela kredytów złotowych.

Od pewnego czasu obserwowane jest istotne zmniejszenie kredytowania sfery realnej przez sektor bankowy przy jednoczesnym ograniczonym rozwoju pozostałej części sektora finansowego. W efekcie system finansowy mniej efektywnie pełni swoje funkcje w gospodarce realnej. Zjawisko to wymaga refleksji zarówno po stronie instytucji publicznych, jak i finansowych.

W ocenie NBP dalszemu utrzymaniu stabilności finansowej sprzyjałaby realizacja następujących rekomendacji:

- ograniczanie niepewności otoczenia prawno-regulacyjnego w jakim funkcjonuje system finansowy,

- zapewnienie proporcjonalności w ramach ochrony konsumentów na rynku finansowym,

- aktywizacja działań na rzecz zwiększenia finansowania sfery realnej gospodarki przez banki,

- determinacja w realizacji reformy wskaźników referencyjnych stóp procentowych,

- kontynuacja procesu ugód dotyczących walutowych kredytów mieszkaniowych,

- pełne pokrycie przez banki wymogu MREL w kwocie na rekapitalizację kwalifikowanymi instrumentami dłużnymi,

- dokonanie przeglądu Wskaźnika Finansowania Długoterminowego (WFD) pod kątem zasadności jego ostatecznego wprowadzania,

- wzmocnienie systemu zarządzania ryzykiem stopy procentowej i działanie na rzecz odwrócenia spadku liczby udziałowców przez banki spółdzielcze,

- uwzględnienie ryzyka wynikającego z wysokiego udziału oczekiwanych zysków z przyszłych składek w środkach własnych oraz podwójnego wykorzystania kapitału przy ocenie wypłacalności zakładów ubezpieczeń,

- uzupełnienie oferty zakładów ubezpieczeń o rentę dożywotnią oraz zapewnienia odpowiedniej wartości dla klienta w zawieranych umowach,

- właściwe informowanie klientów na temat zakresu udzielanej ochrony i wysokości ewentualnego odszkodowania przez zakłady ubezpieczeń,

- redukcja niedopasowania płynności aktywów i pasywów otwartych funduszy inwestycyjnych.