Raport o stabilności systemu finansowego. Czerwiec 2022 r.

Ocena stabilności polskiego systemu finansowego ulega systematycznej poprawie, niepewność dotycząca jej perspektyw jest jednak wysoka.

Od publikacji ostatniej edycji Raportu ogólna ocena stabilności krajowego systemu finansowego uległa dalszej poprawie. Na perspektywy sektora bankowego rzutować będzie niepewność makroekonomiczna, będąca m.in. skutkiem wojny w Ukrainie, oraz koszty rozwiązań prawnych dotyczących pomocy kredytobiorcom.

Sektor bankowy wykazuje dużą zdolność do absorpcji potencjalnych strat dzięki znacznym nadwyżkom zakumulowanego kapitału oraz spodziewanej poprawie zyskowności w środowisku wyższych stóp procentowych. Jednak czynnikiem rzutującym na przyszłe wyniki finansowe banków będą rozwiązania prawne dotyczące pomocy kredytobiorcom, które mogą istotnie zmniejszać zdolność banków do absorpcji szoków w gospodarce, jednocześnie kreując na przyszłość pokusę nadużycia oraz niepewność prawną.

Ryzyko prawne walutowych kredytów mieszkaniowych pozostaje głównym źródłem zagrożeń dla stabilności finansowej w kraju, jednak odporność banków na to ryzyko poprawiła się. Przyczyniło się do tego utworzenie znacznych rezerw oraz aktywna postawa niektórych banków w zakresie oferowania ugód kredytobiorcom.

Podwyższona niepewność makroekonomiczna, zaostrzone wymogi regulacyjne oraz wyższe koszty kredytu sprawiają, że akcja kredytowa wyhamowuje. Nie widać jednak oznak zjawiska o charakterze credit crunch.

Raport o stabilności systemu finansowego. Czerwiec 2022 r.

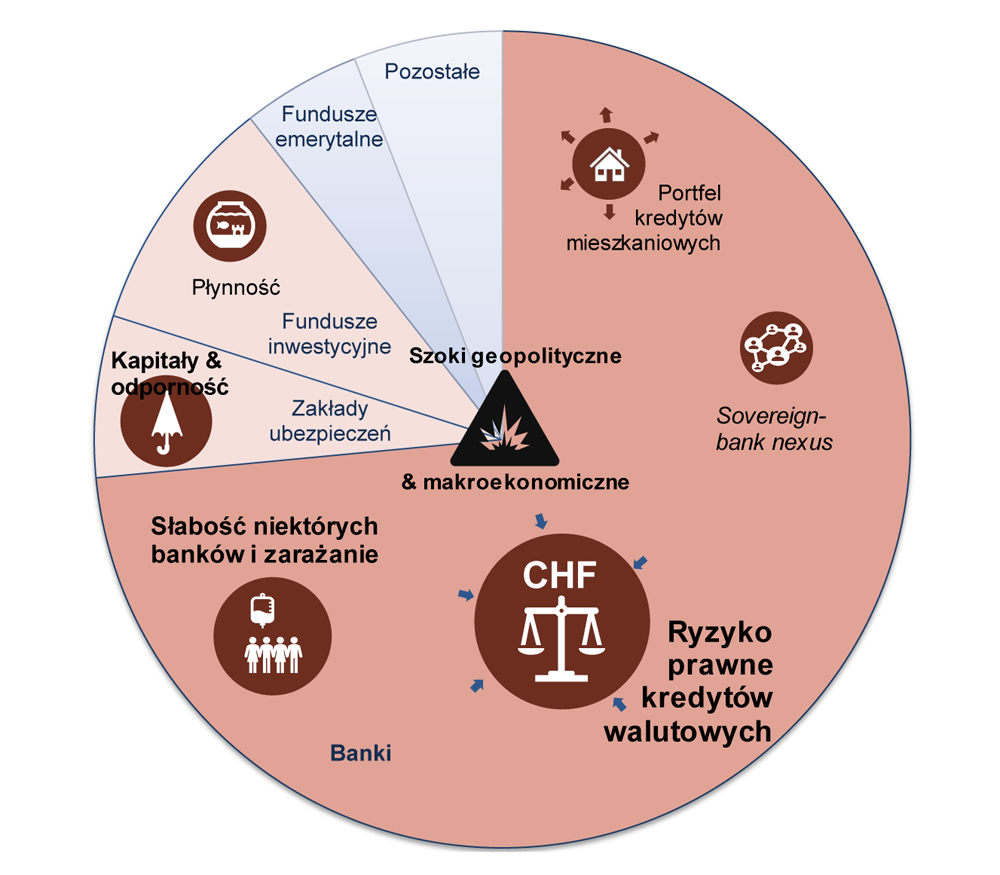

Uwagi: udział poszczególnych sektorów (banków, zakładów ubezpieczeń, etc.) odzwierciedla wartość ich aktywów wg stanu na koniec 2020 r. Wielkość koła opisującego ryzyko zależy od skali ryzyka (niskie, średnie, wysokie). Główne interakcje – wzmocnienia – między ryzykami zaznaczono szarymi strzałkami. Niebieskie strzałki do wewnątrz ryzyka – spadek ryzyka, czerwone strzałki na zewnętrz ryzyka – wzrost ryzyka. Nowe ryzyko oznaczono czarną strzałką wychodzącą spoza schematu. Kolor poszczególnych sektorów odzwierciedla intensywność ryzyka systemowego – od bardzo niskiego (niebieski), przez niskie i umiarkowane, po wysokie (bordowy).

W opinii Narodowego Banku Polskiego realizacja poniższych rekomendacji będzie sprzyjać utrzymaniu stabilności krajowego systemu finansowego.

- Banki i kredytobiorcy powinni kontynuować dążenia do pozasądowego rozwiązywania sporów i zawierania ugód w sprawach dotyczących kredytów mieszkaniowych w walutach obcych. Zawieranie takich ugód powinno następować na warunkach ustalonych pomiędzy kredytobiorcą i bankiem.

- Zasadne jest rozważenie stosowania niezerowego poziomu rozwiązywalnych buforów kapitałowych. Doświadczenia ostatnich lat pokazują, że niektóre zdarzenia, których nie można przewidzieć, mogą mieć istotne znaczenie dla stabilności finansowej, a rozwiązywalne bufory kapitałowe pozwalałyby lepiej absorbować takie szoki w systemie finansowym.

- Działania ukierunkowane na ochronę lub wsparcie określonych grup konsumentów usług finansowych powinny być tak skonstruowane, aby nie powodować negatywnych skutków dla stabilności systemu finansowego, a w konsekwencji innych konsumentów i uczestników rynku finansowego.

- Pożądana jest dalsza kontynuacja procesów konsolidacyjnych w sektorze bankowości spółdzielczej.

- Zakłady ubezpieczeń powinny uwzględniać przy ocenie wypłacalności ryzyko wynikające z podwójnego wykorzystania kapitału oraz wysokiego udziału oczekiwanych zysków z przyszłych składek w środkach własnych.

- Fundusze inwestycyjne umarzające jednostki uczestnictwa na żądanie powinny ograniczyć skalę dokonywanej transformacji płynności oraz zwiększyć bufor płynnych aktywów.